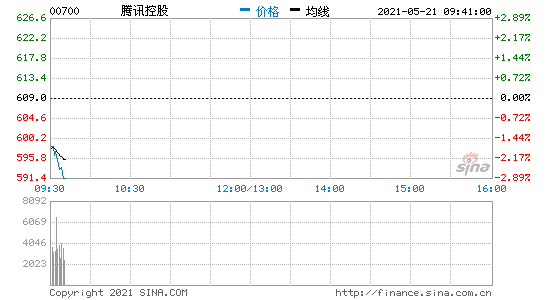

查看最新行情  騰訊一季度營收1353億 手游收入仍是“重頭” 交銀國際發布報告,騰訊控股2021年1季度收入為1354億元(人民幣,下同),同比增25%,調整后EPS為3.42元,同比增21%,對比市場預期1338億元和3.57元。其中,游戲/社交網絡/金融科技/廣告同比分別增15%/20%/47%/23%。與該行的預期相比,游戲超預期2%,金融科技超5.8%。毛利率/調整后凈利潤率為46%/24%,同比收縮4個/1個百分點,主要由于虎牙收入分成及內容成本較高,以及關聯公司虧損影響調整后凈利潤約7%。 該行預計2季度收入1440億元,同比增25%/環比增6%,社交/游戲/金融科技和云/廣告同比增8%/13%/50%/32%,利潤率將在下半年承壓,因加大投資策略,例如2B服務、游戲研發,以及短視頻變現延遲進程。該行預計調整后凈利潤374億元,同比增24%,凈利潤率為25.9%,但全年將降至24%。 考慮到短期內強勁的新游戲計劃,及技術投入驅動長期增長,該行認為騰訊仍處于業務穩健增長的階段。目標價從843港元下調至801港元,對應2021/22年市盈率45倍/38倍。現價對應核心業務(除金融科技及云)2021年市盈率23倍,對應凈利潤增速20%,維持買入評級。 |